インボイス制度は、事前準備が9割(4)

目次

Toggle

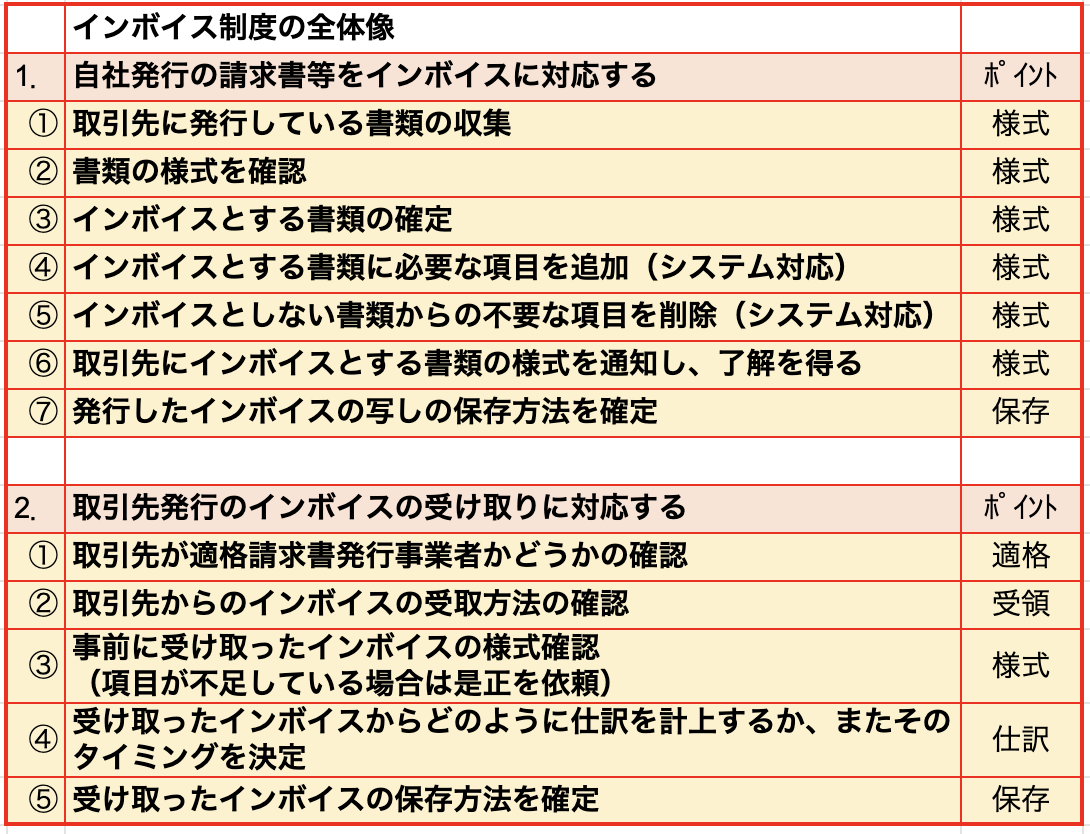

改めてインボイス制度の全体像を把握して、その内容を確認していきたいと思います。

また、その内容は基本的に二分されます。一つは、適格請求書発行事業者の義務等(売り手側の留意点)であり、もう一つは、仕入税額控除の要件(買い手側の留意点)となります。

言い換えれば、売手側の留意点としては、自社発行の請求書等によりどうインボイスに対応するかということになりますし、買手側の留意点としては、取引先発行のインボイスの受け取りにどう対応するかということになります。

適格請求書発行事業者の義務等(売り手側の留意点)について

さて、まず売手側の留意点を確認しましょう。

適格請求書発行事業者には、適格請求書(インボイス)を交付することが困難な一定の場合を除き、取引の相手方(課税事業者に限ります。)の求めに応じて、適格請求書を交付する義務及び交付した適格請求書の写しを保存する義務が課されます。

適格請求書の交付

適格請求書の交付については、軽減税率対象品目の販売の有無にかかわらず、取引先(課税事業者)から求められた場合には、適格請求書を交付しなければなりません。

また、書面での交付に代えて、電磁的記録により提供することもできますが、求められたら交付が原則です。

(1)適格請求書の記載事項

適格請求書発行事業者は、以下の事項が記載された請求書や納品書その他これらに類する書類を交付しなければなりません(下の項目が、現行の区分記載請求書の記載事項に追加される事項です)。

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤消費税額等(端数処理は一請求書あたり、税率ごとに1回ずつ)

⑥書類の交付を受ける事業者の氏名又は名称

(注)適格簡易請求書の記載事項は上記①から⑤となり、(ただし、「適用税率」)「消費税額等」はいずれか一方の記載で足ります。)、上記⑥の「書類の交付を受ける事業者の氏名又は名称」は記載不要です。

(2)適格請求書の交付義務免除

適格請求を交付することが困難な以下の取引は、適格請求書の交付義務が免除されます。

①公共交通機関である船舶、バス又は鉄道による旅客の運送(3万円未満のものに限ります。)

②出荷者が卸売市場において行う生鮮食料品等の譲渡(出荷者から委託を受けた受託者が卸売りの業務として行うものに限られます。)

③生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の譲渡(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限ります。)

④自動販売機により行われる課税資産の譲渡等(3万円未満のものに限ります。)

⑤郵便切手を対価とする郵便サービス(郵便ポストに差し出されたものに限ります。)

(3)適格請求書の交付方法の特例

業務を委託する事業者(委託者)が媒介又は取次ぎに係る業務を行う者(媒介者等)を介して行う課税資産の譲渡等について、委託者及び媒介者等の双方が適格請求書発行事業者である場合には、一定の要件の下、媒介者等が、自己の氏名又は名称及び登録番号を記載した適格請求書を委託者に代って交付することができます。

①委託者は、受託者に対し、適格請求書発行事業者である旨の通知をする必要があります。

②受託者は、適格請求書の「写し」を委託者に交付する必要があります。また、受託者の氏名又は名称及び登録番号を記載した適格請求書を交付することができます。

③この場合、委託者及び受託者の双方において適格請求書の写しを保存する必要があります(委託者に対して交付する適格請求書の写しについては、一定の場合、受託者の作成した精算書でも差し支えないものとされます。)。

さらに、参考となりますが、売手とは異なる別の者(適格請求書発行時業者に限りません。)が、売手に代理して売手の氏名又は名称及び登録番号を記載した適格請求書を買手に対し交付する方法(代理交付)も認められています。

適格返還請求書の交付

返品や値引きなど、売上げにかかる対価の返還等を行う場合に、適格返還請求書を交付することになります。

(1)適格返還請求書の記載事項

①適格請求書発行事業者の氏名又は名称及び登録番号

②対価の返還等を行う年月日

③対価の返還等の基となった取引を行った年月日

④対価の返還等の取引内容(軽減税率の対象品目である旨)

⑤税率ごとに区分して合計した対価の返還等の金額(税抜き又は税込み)

⑥対価の返還等の金額にかかる消費税額等又は適用税率

※③については、対価の返還等の処理を合理的な方法により継続して行っているのであれば、「前月末日」や「最終販売年月日」をその取引を行った年月日として記載することも可能です。また、「○月分」などの課税期間の範囲内で一定の期間の記載も可能です。

(2)前月の売上値引きを差引いて請求する場合

例えば、前月の売上げに係る値引きについて、当月の売上から差引いて相手方に請求する場合、前月の売上げに係る適格返還請求書と当月の売上げに係る適格請求書を交付する必要があります。

この場合、適格請求書と適格返還請求書それぞれに必要な記載事項を記載して1枚の請求書で交付することも可能です。

また、「当月の売上代金から前月の売上値引代金を控除した金額」及び「その控除した金額に基づき計算した消費税額等」を税率ごとに請求書に記載することも可能です。ただし、取引先ごとの継続適用が必要となります。

修正した適格請求書の交付

交付した適格請求書(又は適格簡易請求書、適格返還請求書)に誤りがあった場合に、修正した適格請求書(又は適格簡易請求書、適格返還請求書)を交付しなければなりません。

修正した適格請求書の交付方法は、

①修正点を含め全ての事項を記載した書類を改めて交付する。

②(当初に交付した適格請求書との関連性を明らかにした上で)修正した箇所のみを明示した書類を交付する。

といった方法などが考えられるとのことです。

交付における罰則について

適格請求書の交付にあたっては、以下の行為が禁止されており、違反した場合の罰則も設けられていますので、ご注意ください。

①適格請求書発行事業者の登録を受けてない事業者が、適格請求書と誤認されるおそれのある書類を交付すること。

②適格請求書発行事業者が、偽りの記載をした適格請求書を交付すること。

交付した適格請求書等の保存

①交付した適格請求書の写しについては、交付した日の属する課税期間の末日の翌日から2月を経過した日から7年間保存する必要があります。

②交付した適格請求書の写しとは、交付した書類そのもののコピーに限らず、その記載事項が確認できる程度の記載がされているもの(レジのジャーナル、一覧表、明細表など)であっても差し支えありません。

③自己の業務システム等で作成した適格請求書に係る電磁的記録を出力し、書面で交付した場合に、当該電磁的記録を適格請求書の写しとして保存することも可能です。

④適格請求書に係る電磁的記録(電子インボイス)を提供した場合に提供した電磁的記録のまま保存することも可能です。

なお、上記①~④は、適格簡易請求書、適格返還請求書についても同様となります。

※令和4年7月に国税庁より公表された

「適格請求書等保存方式の概要-インボイス制度の理解のために」電磁的記録の保存については、「インボイスQ&A」(国税庁ホームページ)などご確認ください。

まとめ

売手側のポイントに関して一覧的に解説いたしました。次号にて買手側の留意点について

一覧化しますので併せてご確認をよろしくお願いします。